Le financement long des ventes en ligne, la clé de la poursuite de la croissance du e-commerce

Chaque année, les Français réalisent, en moyenne, 54 achats en ligne, soit un peu plus d’un achat sur Internet par semaine. C’est ce que révèlent les chiffres de la Fevad, la Fédération du e-commerce et de la vente à distance, pour l’année 2022. Ainsi, l’e-commerce a toujours le vent en poupe et les chiffres ne manquent pas pour confirmer cette ascension durable. Le chiffre d’affaires du e-commerce tricolore s’élevait à 146,9 milliards d’euros pour l’année 2022 – en hausse de 13,8 % par rapport à 2021 ; et la Fevad estime même que le cap des 200 milliards d’euros sera atteint en 2025.

Si le Covid a contribué à donner un coup d’accélération irrévocable au secteur, cette croissance a aussi engendré des transformations de fond et créé de nouveaux besoins. Se pose par exemple la question du financement des ventes dans un contexte d’inflation des prix et donc de budget contraint des ménages. Mais aussi celle du financement de paniers aux montants plus importants pour les nouvelles catégories de produits désormais accessibles en ligne. Le tout, face à des consommateurs avertis et adeptes de l’omnicanal qui attendent désormais du e-commerce les mêmes facilités de financement que celles disponibles en magasins.

Si côté particuliers, l’e-commerce a le vent en poupe avec en moyenne plus d’un achat réalisé sur Internet chaque semaine par les Français (source FEVAD), le e-commerce dédié aux entreprises est au début de son histoire mais ne cesse de gagner en maturité. Au 1er semestre 2023, on note que le financement locatif d’équipement était en forte croissance (en hausse de 13,5% versus 2022 (source ASF)), attestant de la dynamique du marché. En ce qui concerne le e-commerce, 80 % des interactions commerciales BtoB se dérouleront en ligne d’ici 2025, estime Gartner. La question du financement se pose d’autant plus qu’un panier moyen en BtoB est 31 fois plus élevé qu’un panier en BtoC (source Fevad – Finexpay).

Désormais, l’e-commerce et les magasins physiques font quasiment jeu égal, sauf en matière de financement des ventes, et c’est assurément la disponibilité de ce type de financement qui va renforcer la croissance du e-commerce. De quoi imposer le crédit long comme une option de financement flexible indispensable.

Financement des ventes en ligne : de nouvelles exigences consommateurs

Avec la crise sanitaire, les enseignes ont accéléré leur digitalisation (+5% de sites marchands en 2023 vs 2021) et multiplié les investissements pour développer l’accès à leurs produits et leurs services en ligne. Aujourd’hui, ces mêmes enseignes font face à de nouvelles exigences de la part des consommateurs.

Tout d’abord, des personnes qui ne consommaient pas sur Internet sont devenues adeptes et de nouvelles catégories de produits ont fait leur entrée sur la Toile qui tendent aujourd’hui à se développer plus vite que d’autres. On constate par exemple que les articles d’ameublement et de décoration surperforment avec une très forte progression (+53 % en 2021 par rapport à 2019 (source Les Echos)). Et que dans le secteur des services, le transport, le tourisme et les loisirs connaissent une croissance de 61% en 2022 vs 2021.

Aussi, la crise sanitaire n’a fait que confirmer la complémentarité des différents canaux de vente. On repère un article en ligne et on se déplace en boutique pour l’acheter avec le click and collect ou alors, on repère un produit en magasin et on poursuit sa recherche d’informations sur ce produit et son achat en ligne. C’est dans ce dernier cas de figure que les services digitaux jouent un rôle stratégique dans la finalisation de l’acte d’achat. Livraison, assurances et facilités de paiement sont des critères décisifs de l’expérience d’achat.

Et si le panier moyen d’achat des particuliers est de 65 euros en moyenne, de nombreux achats ont désormais des montants bien plus élevés. C’est la raison pour laquelle les e-commerçants cherchent à limiter au maximum les abandons de panier en optimisant la navigation et en simplifiant le processus d’achat, avec notamment la mise en place de solutions de paiement rapides et sécurisées offrant toujours plus de souplesse aux consommateurs.

Augmentez le taux de transformation des ventes en ligne avec une gamme complète de solutions de financement

Augmentez le taux de transformation des ventes en ligne avec une gamme complète de solutions de financement

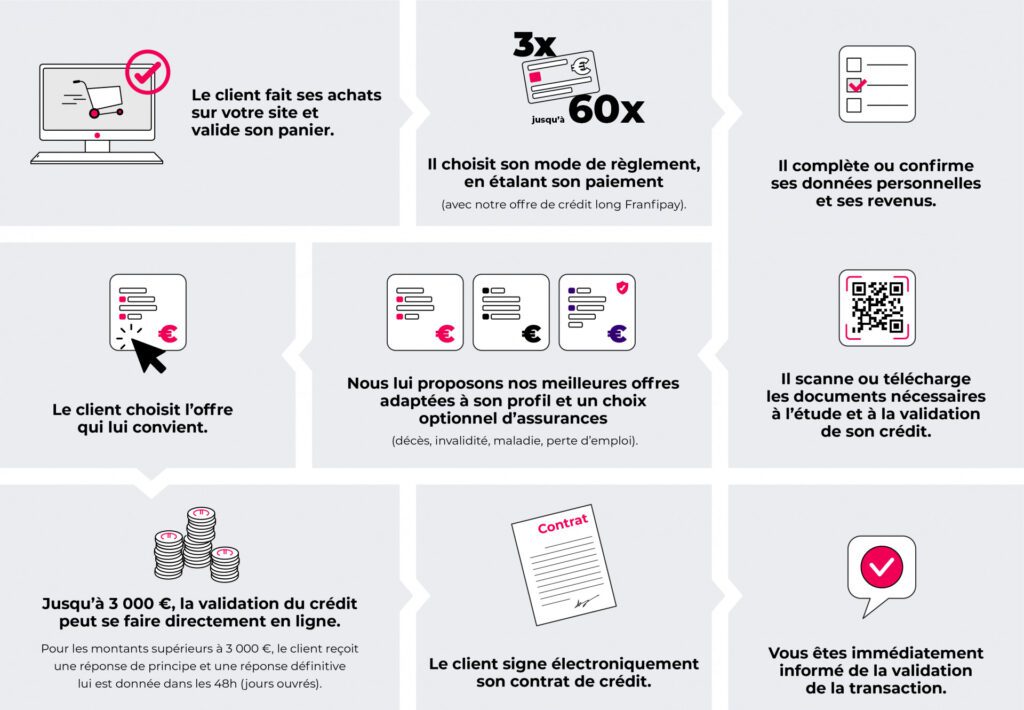

Pour répondre à ces enjeux, Franfinance, la filiale du groupe Société Générale dédiée au crédit à la consommation et au leasing en France, vient de lancer Franfipay, une offre complète et innovante de financement en ligne, dont du financement longue durée pour les achats sur les sites de e-commerce destinés aux particuliers. Ainsi, Franfipay permet aux professionnels de proposer à leurs clients une gamme élargie de financements, couvrant tous leurs achats, pour des montants de 100 à 30 000 euros.

Proposez des solutions couvrant l’ensemble des achats e-commerce

De 100 euros jusqu’à 4 000 euros, Franfipay offre à ses partenaires une solution de paiement en 3 ou 4 mensualités, avec un parcours de souscription simplifié pour une expérience client optimale.

À partir de 1 000 euros et jusqu’à 30 000, les partenaires peuvent mettre en avant une option de crédit traditionnelle sur une durée pouvant atteindre 5 ans. Cela permet de réaliser rapidement des projets d’achat pour des biens de valeur importante avec des mensualités connues dès la souscription et sans aucun risque d’augmentation ; de quoi accélérer la décision d’achat.

Ainsi, selon le montant des achats, un client peut choisir entre un paiement fractionné en 3 ou 4 fois par carte bancaire, et un crédit affecté qui, mécaniquement, entraine une diminution de sa mensualité, en contrepartie d’une durée de financement plus longue.

Innovez avec le crédit long, l’élément-clé du succès dans l’e-commerce

Les exigences étant identiques en e-commerce et en commerce physique, les e-commerçants ont désormais besoin, eux aussi, de disposer de solutions de financement digitales pour leurs clients.

Si le paiement fractionné offre la possibilité d’effectuer un achat immédiatement, en payant via sa carte bancaire une première mensualité le jour de l’achat et les autres mensualités de manière échelonnée, il ne répond pas à l’enjeu économique des paniers aux montants supérieurs à 4000 euros. Ni à celui de l’étalement des dépenses dans le temps : la possibilité de financer un achat d’un montant de 3000 € sur 12 ou 18 mois, au lieu de 3 ou 4 seulement, permet la concrétisation de nouvelles ventes.

Conséquence : le crédit affecté, outil traditionnellement utilisé par les commerces physiques pour développer leurs ventes, se modernise lui aussi. Il devient, d’une part, un outil puissant qui permet d’élargir l’accès aux produits et services en ligne. Les clients apprécient la possibilité de choisir parmi une gamme d’options de paiement flexibles qui correspondent à leurs besoins et à leur capacité financière.

D’autre part, il permet aux entreprises en ligne d’augmenter leurs taux de conversion et de stimuler leurs ventes. En offrant des options de paiement flexibles, les entreprises peuvent attirer un plus grand nombre de clients potentiels et les encourager à finaliser leur achat grâce à une plus grande souplesse financière, ce qui peut conduire à une augmentation des volumes de ventes et à une augmentation du panier moyen. Le financement des ventes est donc un levier puissant pour booster les performances commerciales des entreprises en ligne.

Expert dans le financement des ventes, Franfinance met à disposition tous les outils pour que les e-commerçants puissent proposer un financement à leur clientèle de particuliers et accompagne les équipes au travers de formations commerciales et réglementaires.

Franfipay, l’offre novatrice de crédit proposée par Franfinance, lève un certain nombre de barrières financières et ouvre les portes du e-commerce à un plus grand nombre de consommateurs et à des catégories de produits qui nécessitent immanquablement des solutions de financement, en phase avec le pouvoir d’achat des Français. Enfin, Franfipay garantit une compatibilité avec tous les sites de e-commerce en open-source, une installation rapide, un parcours simple et une expérience client préservée.

A l’aube d’une transformation du côté des biens d’équipement pour les entreprises

Si l’histoire commence à peine pour le e-commerce BtoB, le marché s’annonce assurément porteur. La digitalisation des marchands de biens d’équipements aux entreprises est en train de progressivement s’opérer et d’ici 2025, 80 % des interactions commerciales BtoB se dérouleront en ligne, estime Gartner.

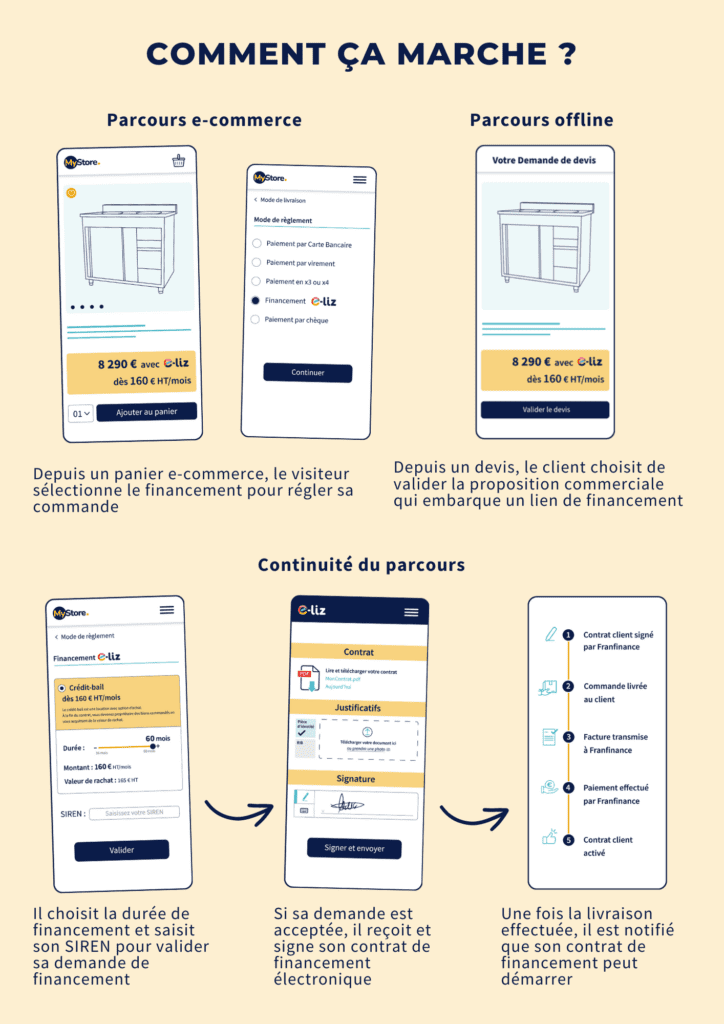

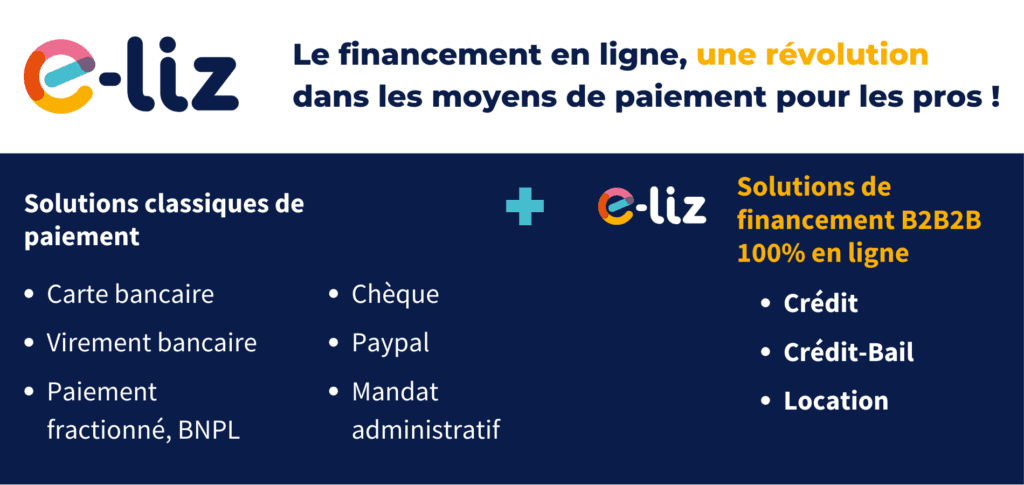

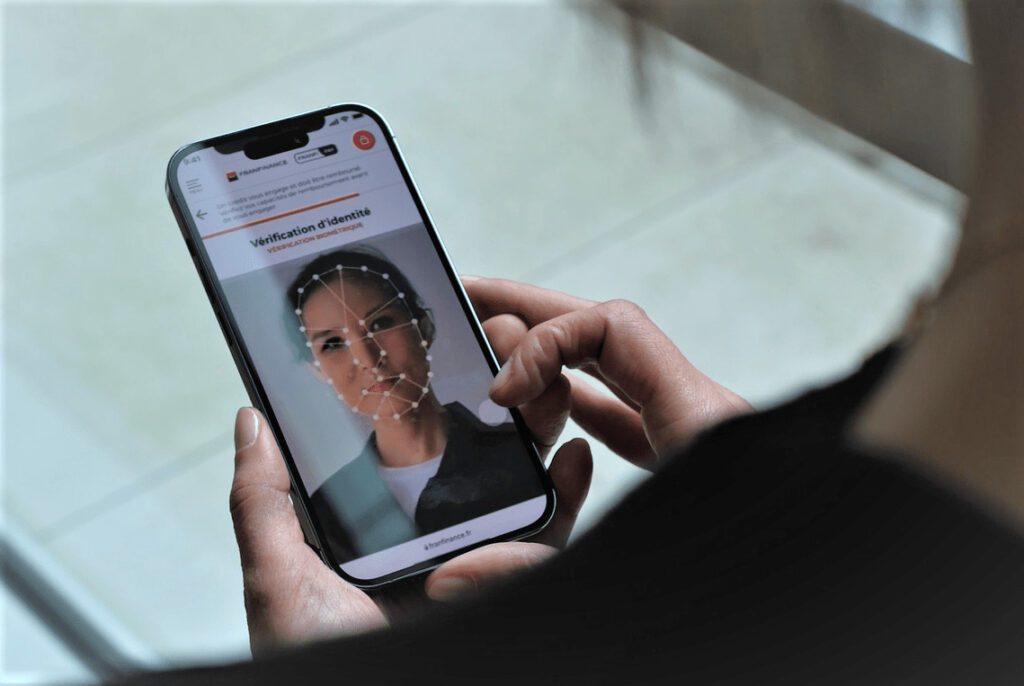

C’est la raison pour laquelle, Franfinance, acteur pionnier et innovant dans l’accompagnement des ventes et dans la transformation digitale – et seul acteur à avoir une gamme complète aussi bien pour les clients B2B2B que B2B2C – propose d’ores et déjà un parcours de financement 100% dématérialisé, clé en main. Baptisée e-liz, cette offre s’adresse aux commerçants et e-commerçants BtoB qui voudraient offrir à leurs clients digitaux la possibilité de souscrire un financement, à travers un parcours full digital. Ce dernier est accessible depuis un site marchand (si le commerçant en a déjà développé un), mais également depuis un point de vente physique ou un middle office…

Une expérience pensée pour assurer au client professionnel de choisir en toute autonomie ses modalités de financement, jusqu’à la contractualisation et ainsi permettre aux commerçants et e-commerçants de se concentrer sur la vente de leurs produits, en s’appuyant sur l’expertise de Franfinance pour la mise en place et le SAV du financement. Ils peuvent ainsi proposer des produits de valeur plus élevée, élargir leur catalogue et attirer une nouvelle clientèle.

Accompagner le développement du e-commerce BtoB

E-liz se présente comme une offre de financement « à la carte » qui s’intègre dans le parcours proposé par le commerçant ou e-commerçant, selon sa maturité digitale et son modèle de distribution. Crédit-bail (location avec option d’achat), location, crédit affecté… le client professionnel ou l’entreprise peut, avec e-liz, depuis un site e-commerce, un middle office ou même un point de vente physique, proposant des biens d’équipements, des accessoires, des consommables, simuler le coût de financement de son panier selon l’offre qu’il choisit, ajuster ses mensualités (montant, durée), passer sa commande et signer son contrat en ligne.

Les financements sont proposés pour des durées de 24, 36 et jusqu’à 60 mois, pour des paniers entre 2 000 et 15 000 €*. Avec ces différentes options, les entreprises préservent leur trésorerie et restent autonomes sur leur choix de financement, grâce à une solution sûre, rapide et simple, 100 % en ligne.

Franfinance a déjà installé la solution e-liz sur une dizaine de sites marchands.

*Franfinance propose aussi des financements pour des montants supérieurs (30 000 €, 50 000 €…)