Marché du bricolage en France 2024 : baisse en magasin mais croissance en ligne

Le marché français du bricolage traverse une période charnière. Après avoir profité d’un engouement sans précédent pendant la pandémie, le secteur subit les contrecoups d’un environnement économique dégradé, d’une forte déconsommation, et d’une crise de l’immobilier ancien. Pourtant, derrière un recul global de l’activité, des tendances clés émergent : résilience de certaines familles de produits, montée en puissance du e-commerce, concentration accrue des acteurs… Décryptage des chiffres clés de l’étude FMB/INOHA 2024 et des implications pour les e-commerçants et retailers.

Un recul global du marché, mais des poches de résistance

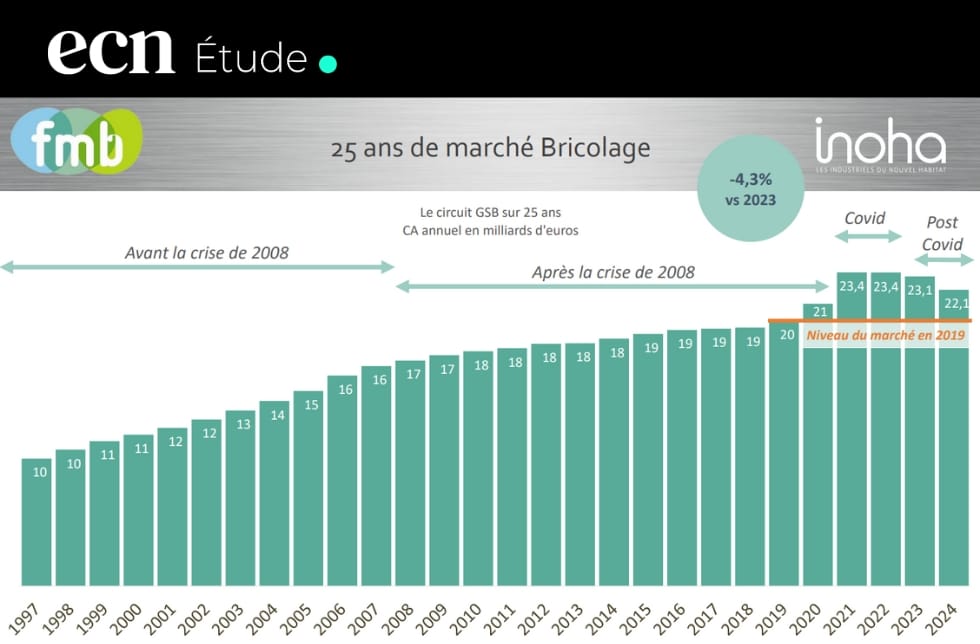

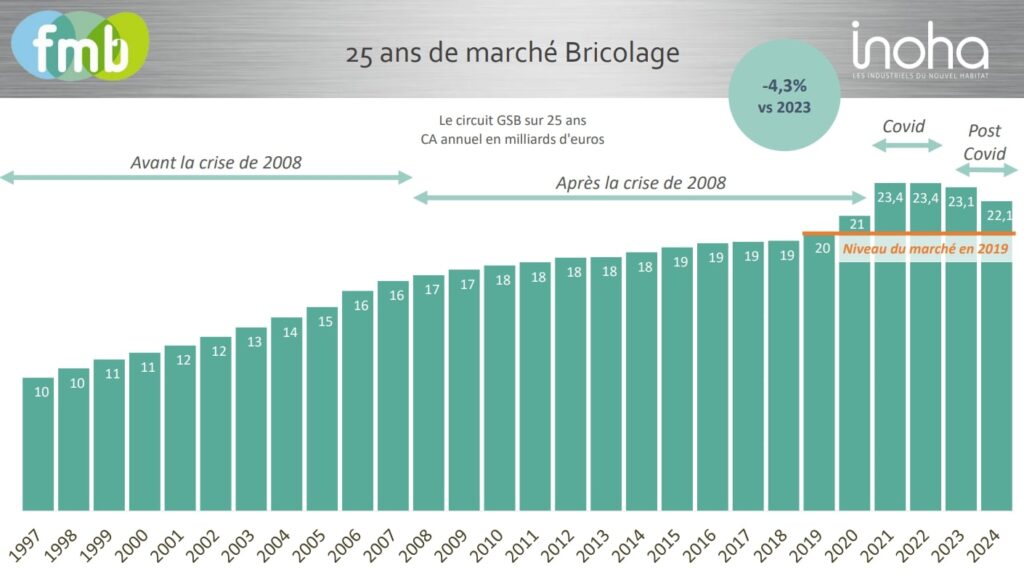

En 2024, le marché global du bricolage (grand public + professionnels) a généré 38,5 milliards d’euros TTC, soit une baisse de -4,3% par rapport à 2023. Cette baisse intervient après deux années déjà en repli (-1,2% en 2022, -1,3% en 2021), marquant une fin de cycle post-Covid.

Dans le détail :

- Le négoce professionnel chute fortement : 21,3 milliards d’euros, en baisse de -10,9%. La construction neuve et la rénovation énergétique sont les principales victimes.

- Les GSB (Grandes Surfaces de Bricolage) affichent un chiffre d’affaires de 22,1 milliards d’euros, en recul plus modéré de -4,3%.

- Les GSA (Grandes Surfaces Alimentaires) et les pure players cumulent 2,8 milliards d’euros, en retrait de -4,2%.

Mais certains segments résistent mieux que d’autres. Les ventes liées à l’entretien, la maintenance ou la réparation, considérées comme des dépenses contraintes, maintiennent un niveau stable, voire en progression dans certaines enseignes. Les Français continuent d’investir dans leur logement, mais de façon plus mesurée, en ciblant des projets à moindre coût ou jugés urgents.

Un e-commerce qui confirme sa montée en puissance

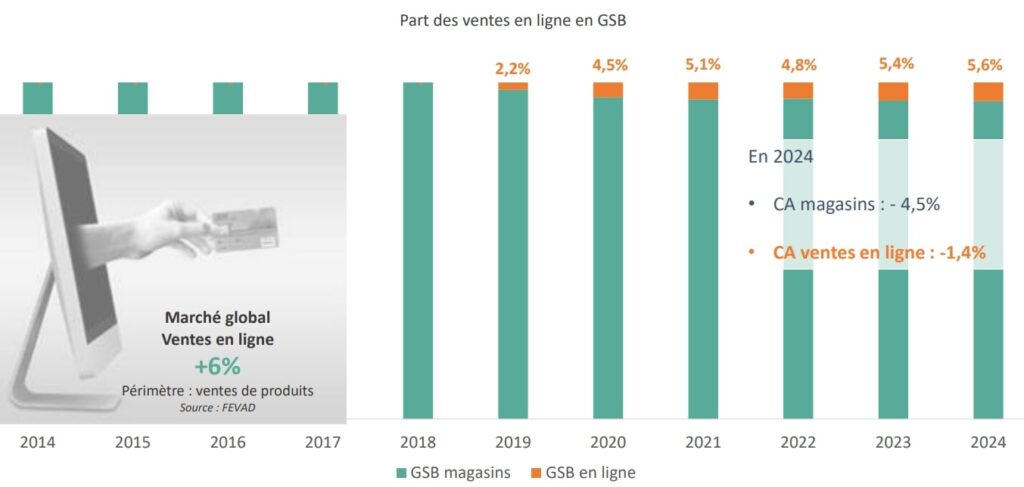

Alors que les ventes physiques des GSB reculent de -4,5%, les ventes en ligne limitent la casse avec un retrait modeste de -1,4%. Au global, le canal e-commerce progresse de +6% sur l’ensemble du marché. C’est la seule véritable croissance positive du secteur.

En 2023 :

- Les ventes en ligne ont représenté 1,24 milliard d’euros TTC dans les GSB, soit une part de 5,6% du chiffre d’affaires total, contre 5,4% en 2022.

- La dynamique est notamment tirée par le click & collect, qui représente 63% des ventes digitales des GSB, contre 59% l’année précédente.

- Les pure players et marketplaces (ex. ManoMano, Amazon, Cdiscount…) poursuivent leur progression, bien qu’ils ne publient pas toujours leurs chiffres distinctement.

Pour les e-commerçants spécialisés, cela confirme un potentiel à capter, notamment en proposant une offre complémentaire à celle des GSB : produits de niche, marques propres, livraison express ou conseil personnalisé.

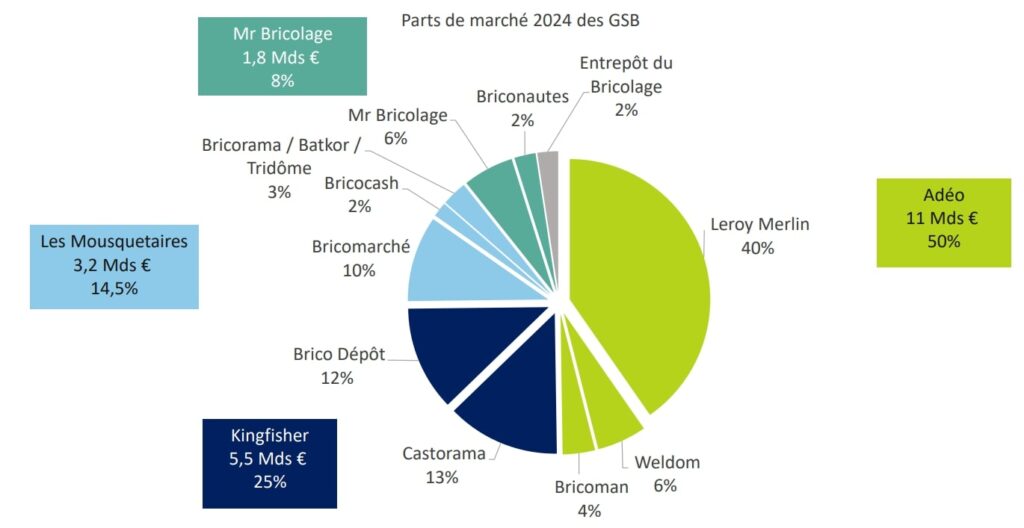

Un marché concentré et dominé par quatre groupes

La distribution grand public est désormais entre les mains de quatre grands groupes représentant 97,5% du marché :

- Groupe Adeo (Leroy Merlin, Weldom, Bricoman) : 11 milliards d’euros (+0,9%), soit 50% du marché.

- Leroy Merlin reste leader avec 8,9 Mds € (stable).

- Groupe Kingfisher (Castorama, Brico Dépôt) : 5,4 milliards d’euros (-6,4%), soit 25% de part de marché.

- Groupement Les Mousquetaires (Bricomarché, Bricocash) : 3,2 milliards d’euros (-5,9%), soit 14,5%.

- Mr Bricolage : 1,7 milliard d’euros (-4,6%), soit 8% du total.

Le digital au service d’un parcours client omnicanal

Malgré un poids encore minoritaire, le digital devient un pilier stratégique pour les enseignes :

- 92% des enseignes GSB disposent d’un site e-commerce, souvent adossé à leurs stocks physiques.

- Le mobile représente plus de 50% du trafic, ce qui impose des expériences UX optimisées pour smartphone.

- Les avis clients, les fiches techniques enrichies, la réalité augmentée ou les simulateurs de projets font partie des leviers de conversion.

Pour les pure players, miser sur l’expertise produit, les contenus pédagogiques (guides, tutos, vidéos) et un service client réactif reste un différenciateur fort.

Un consommateur plus rationnel et sélectif

Selon l’étude, 84% des foyers français ont réalisé au moins un achat de bricolage en 2023, preuve d’un attachement durable au “faire soi-même”. Mais le panier moyen diminue :

- Les ménages privilégient des petits projets accessibles financièrement : étagères, peinture, éclairage, entretien extérieur.

- La performance énergétique reste un levier important, mais les aides (MaPrimeRénov’, CEE) deviennent complexes à mobiliser.

En parallèle :

- Le bricolage de dépannage gagne en importance (+3%).

- Les catégories en baisse : outillage électroportatif, gros travaux, cuisine, salle de bain.

Quels leviers d’action pour les distributeurs et e-commerçants ?

Malgré un environnement économique peu favorable, plusieurs leviers peuvent être activés pour stimuler la croissance :

- Miser sur les dépenses contraintes : proposer des produits essentiels à fort volume (plomberie, électricité, chauffage, isolation) avec une livraison rapide et une mise en avant claire.

- Capitaliser sur le contenu : tutoriels, guides d’achat, vidéos explicatives… Le contenu est roi dans un univers technique comme le bricolage.

- Renforcer l’omnicanal : avec 94% des ventes toujours réalisées en magasin, le click & collect, la vérification de stock en temps réel ou encore la réservation en ligne prennent tout leur sens.

- Valoriser les petits projets plaisir : même dans un contexte contraint, les consommateurs restent sensibles à l’amélioration de leur cadre de vie. Misez sur des produits abordables, décoratifs ou faciles à installer.

Conclusion : le bricolage reste un secteur clé, mais en pleine reconfiguration

En 2024, le marché du bricolage marque un ralentissement, mais tous les signaux ne sont pas au rouge. Si les projets de rénovation ralentissent, les achats de nécessité maintiennent une certaine stabilité. Surtout, le digital continue de progresser, même timidement.

Les e-commerçants qui sauront allier technicité, réassurance, et fluidité de parcours client tireront leur épingle du jeu. Dans un secteur où l’offre reste encore très physique, la différenciation digitale devient un levier stratégique.

Pour les retailers, la clé réside dans l’adaptation aux nouveaux usages, la maîtrise des stocks, et une lecture fine des besoins consommateurs. Le marché du bricolage reste complexe mais loin d’être saturé. À condition de comprendre ses mutations.

Lilian Grandrie-Kalinowski

COO chez E-Commerce Nation depuis plus de 7 ans. Passionné par l’écosystème e-commerce et retail, Lilian pilote l’acquisition chez E-Commerce Nation depuis 2019. Fort d’une vision 360° du secteur, il transforme les données complexes en insights actionnables pour les décideurs. Auteur de plus de 350 articles de référence sur le média, il est une voix reconnue du e-commerce en France.